Zusammenfassung

Leseprobe

Inhaltsverzeichnis

Motivation

Ein schönes Auto, ein hübsches Haus und ein paar Mal im Jahr geht es in den Urlaub. So oder so ähnlich stellt man sich den Mittelstand vor. Gleichzeitig hört man an jeder Ecke „Reich müsste man sein“. Doch wie viel Geld braucht es dafür überhaupt? Während einer Radreise von Wien an den Kaukasus begann ich zu rechnen. Die Überraschung für mich war, dass die Summe weit entfernt von den im Vorwort erwähnten 25 Millionen Dollar lag, ab der man sich als „Economy-Class-reich“ bezeichnen darf.

Reich, die Vorstellung für ein feines Leben nicht mehr arbeiten gehen zu müssen. Das Geld strömt einfach so herein und finanziert das, was man sich leisten muss und mag. Es gibt sicher viele andere Definitionen vom Reich-Sein. Doch finde ich diese Definition persönlich die Schönste, denn sie beschreibt die vollständige finanzielle Unabhängigkeit. Unabhängig vom Arbeitgeber und von Kunden; und im Idealfall noch unabhängig von den Bewertungen am Kapitalmarkt.

Natürlich heißt das noch lange nicht, dass man keiner Arbeit mehr nachgeht. Es gibt eine lange Reihe an Gründen, weshalb man einer selbstständigen oder unselbstständigen Tätigkeit nachgehen möchte. Dazu gehören Anerkennung, das Gefühl gebraucht zu werden, soziale Kontakte und das Bewusstsein, seine Zeit mit etwas Sinnvollen zu verbringen. Nur auf Reisen zu sein, erschöpft sich auch mit der Zeit.

Mit der Definition zum Reich-Sein geht einher, dass man Dinge besitzt, die Werte von sich aus schaffen. Das könnten Einkünfte aus Kapitalvermögen sein (Aktien, Anleihen, Fonds…), vermietete Immobilien und verpachtete Grundstücke, aber auch das eigene Unternehmen, das durch eine gute Struktur (quasi) von alleine läuft und Einkommen abwirft. Ansonsten bräuchte man nämlich wirklich viel Geld, um in die Situation zu kommen und sagen zu können: „Ich brauche nicht mehr arbeiten zu gehen, um mir meinen Lebensunterhalt zu leisten“, oder für die Produktivitäts-Motivierten unter uns: „Ich arbeite, weil es mir Spaß macht und es mich mit Sinn erfüllt“.

Das heißt, reiche Menschen besitzen Dinge, die ein Einkommen von sich aus schaffen, ohne, dass sie selbst arbeiten gehen müssen (oder müssten). Der Unterschied zum Mittelstand ist der, dass der Mittelstand für sein Einkommen arbeiten gehen muss. Der Lebensunterhalt ist im Verhältnis zum gesamten Einkommen teuer. Man fährt ein zu großes Auto, lebt in einem zu großen Haus, fährt auf zu teure Urlaube. Das Auto, das selbst genutzte Haus und die Urlaube sind aber vor allem Konsumgüter. Diese schaffen kein Einkommen, sondern benötigen gerade ein Einkommen für deren Finanzierung.

Man jagt also dem Geld nach, das man zur Finanzierung des eigenen Lebensunterhalts braucht. Das ist die Mittelstandsfalle. Daraus auszubrechen heißt, dass man es schafft, dass sich das Geld für den Lebensunterhalt selbst generiert.

In diesem Buch skizziere ich Ansätze und Einstellungen, wie man aus dieser Falle ausbrechen kann. Da Rom auch nicht an einem Tag erbaut worden ist und hinter diesem Ansatz keine esoterische Magie steckt, wird man auch nicht automatisch finanziell selbstständig, wenn man dieses Buch gelesen hat. Eine laufende Auseinandersetzung mit dem Thema, Zeit und vor allem die Umsetzung braucht es dann schon.

Mein Ziel für die Leserin oder den Leser ist dabei:

Zusammenhänge verstehen, woher Risiken kommen und was Renditetreiber sind.

Einen selbstverantwortlichen Umgang mit seinen Ressourcen und Potentialen verfolgen zu können.

Im eigenen möglichen Rahmen das auch umsetzen zu können.

Dabei stelle ich keinen Anspruch auf Vollständigkeit. Würde ich das tun, wäre das Buch nicht so kompakt, wie es ist. Nur braucht es das im ersten Schritt gar nicht und falls später doch, ist das Buch ein gutes Rüstzeug, um sich selbstständig weiter zu vertiefen.

Im ersten Teil des Buches geht es um die wirtschaftlichen Zusammenhänge, die die Hintergründe von Geld und Veranlagung verständlicher machen sollen, das Zusammenspiel von Risiko und Rendite näher bringen und der Balance zwischen Einkommen, Konsum und Investition. Im zweiten Teil stelle ich Anlageformen, deren Besonderheiten und schließlich einige Strategien vor, die in abgewandelter Form auf viele Anlagegüter anwendbar sind. Im letzten und dritten Teil steht die Umsetzung im Vordergrund. Doch zuallererst ein paar Zeilen, wie das Ziel aussehen könnte und ob Vermögen oder Einkommen der Schlüssel dazu ist.

Zusammengefasst: Verstehe die Hintergründe, erfasse die Möglichkeiten und handle.

Das Ziel

Das Ziel ist also, dass man nicht mehr arbeiten gehen muss. Das Geld strömt einfach so herein und finanziert das, was man sich leisten mag. Um dorthin zu kommen gibt es drei Strategien:

Ich komme ohne eigene Leistung zu Geld, wie durch ein Erbe oder eine reiche Heirat, oder ich mache etwas moralisch Verwerfliches, um mit wenig Einsatz zu möglichst viel Geld zu kommen. Dazu zählen auch allerhand illegale Tätigkeiten, oder das (vollkommen legale) Ausnützen von Notsituationen von Mitmenschen. Beispiele finden sich dazu zur Genüge während der Covid-Pandemie, dem Ukrainekrieg und dem Inflationsschock 2022.

Ich übe eine bezahlte Tätigkeit aus (selbstständig oder unselbstständig), die ich gerne mache. Tatsächlich fühlt sich das nicht anders an (oder ich kann mir das so einreden), als wäre ich ein Privatier, dem ansonsten langweilig wird, und der die gewisse Herausforderung sucht.

Ich habe ein passives Einkommen, das mir mein Leben finanziert.

Wenn 1. keine Option ist, dann ist 2. oder 3. oder eine Kombination daraus „the-way-to-go“.

Dafür braucht es ein Portfolio. Das Portfolio beinhaltet den Teil, worin man seine Ressourcen investiert. Dazu gehört auch das eigene Humankapital1. So kann es immer passieren, dass Investitionen schief gehen oder Finanzmärkte als gesamtes soweit in Schieflage kommen, dass das vielleicht zu einem Zeitpunkt als ausreichend gewirkte passive Einkommen doch soweit zusammen schmilzt, dass man den angestrebten Lebensstil nicht mehr halten kann. In solchen Situationen ist es natürlich günstig, wenn man auf das eigene Humankapital zurückgreifen kann2.

Eine große Unbekannte ist, wie viel ich zur Finanzierung meines Lebensstils brauche. Wenn ich für einen von der Werbung und unbeeindruckt von der Grillergröße des Nachbarn erfüllenden Lebensstil 30 000 Euro pro Jahr benötige und pro Jahr real 3% (nach Steuer) erwirtschafte, beträgt der erforderliche Vermögensstock umgerechnet 1 Million Euro (30 000 / 3%). Das Wörtchen „real“ ist hier essenziell, denn 30 000 Euro heute kaufen in 30 Jahren vermutlich nicht mehr denselben Warenkorb (Stichwort Inflation).

Nun klingen 1 Million Euro nach viel Geld, doch so viel braucht es nicht notwendigerweise, um sich „frei“ fühlen zu können. Hat man einen Job, den man gerne macht, sieht die Sache viel einfacher aus, vor allem, wenn dieser gut bezahlt ist. Vielleicht will man nicht fünf Tage die Woche arbeiten gehen, aber drei oder vier Tage die Woche etwas Sinnstiftendes machen, kann einem nicht nur den Lebensstil finanzieren, sondern auch jene Sparsumme ermöglichen, die sich zum passiven Einkommen umwandelt.

Wenn man sich nicht sicher ist, ob man nicht doch lieber ein Leben lang nichts machen möchte: Einfach einmal ein vorab unbegrenztes Sabbatical ausprobieren. Vielleicht stimmt das auch für einen selbst, was die Soziologie so über Arbeit sagt (egal ob unselbstständig oder selbstständig), dass eben die meisten Menschen nicht nur wegen des Geldes einer Tätigkeit nachgehen, sondern um Anerkennung zu bekommen, unter Menschen zu sein und sich als produktiver und wertvoller Teil der Gesellschaft zu fühlen. Super, wenn diese Tätigkeit noch dazu etwas ist, das man gerne tut (oder zumindest nicht hasst). Zudem bauen sich im Hintergrund, neben dem eigenen Vermögen, auch Pensionsansprüche auf, die auch nichts anderes sind als ein Vermögensstock, der später ein passives Einkommen darstellt.

Jenes Kapital, das nun für den Aufbau eines passiven Einkommens zur Verfügung steht wird nun anhand der eigenen Risikopräferenz und den vorhandenen Investmentopportunitäten investiert. Sinnlos ist es die Ressourcen brach liegen zu lassen: Der nicht vermietete Zweitwohnsitz, den man an drei Wochenenden im Jahr besucht, das Bauland, das eventuell meine Enkel in 40 Jahren bebauen könnten, oder ein großer Geldbetrag, der nicht verzinst am Girokonto herumtümpelt. Das alles trägt nichts zur finanziellen Freiheit bei und ist auch gesellschaftlich wenig wertvoll.

Ein Start ist das Vermögen nach Risikogruppen aufzuteilen (Diversifikation), auf die Kosten3 zu achten (der Renditefresser schlechthin) und unrealistische Erwartungen an die Rendite (Gier!) bei vermeintlich guten Investmentideen zu reflektieren.

Unter diesen Vorzeichen entkommt man der Mittelstandsfalle schneller, als man denkt. Alles, was man dazu braucht ist eine Tätigkeit, die Spaß macht und eine gute Sparrate ermöglicht, einen Lebensstil, der nicht von Instagram, TikTok oder der Illustrierten getrieben ist, und die produktive Investition des Ersparten.

Humankapital ist ein wunderschöner kapitalistischer Begriff, der die Tätigkeit des Arbeitsfaktors Mensch ökonomisch ein Preisschild umhängt. Der andere Faktor ist Kapital. Dazu gehören Maschinen, Gebäude und auch Kühe. Also alles, das sich eben nicht als „Mensch“ bezeichnet und Dinge von sich aus tut oder weil es der Chef bzw. der Kunde so sagt.↩

Wenn man 20 Jahre lang nichts ökonomisch Sinnvolles getan hat, wird das eigene Humankapital am Markt vermutlich nicht mehr viel Wert sein. Günstig, wenn das eigene Humankapital am Markt also immer gefragt ist.↩

Beratungskosten, Produktkosten, Erhaltungskosten etc.↩

Vermögen oder Einkommen?

Was ist wichtiger, Vermögen oder Einkommen? Beides! Vermögen ist nichts anderes als Ressourcen. Dazu sollte man auch das eigene Humankapital zählen. Diese Ressourcen schaffen Einkommen. Letztlich benötigt man Einkommen zur Finanzierung des eigenen Lebensstils, andernfalls müsste man das Vermögen Schritt für Schritt veräußern. Und davon bräuchte man ohne Einkommen wirklich viel. Um einen Lebensstil von 30 000 Euro pro Jahr über 75 Jahre bei 5% Inflation plus Puffer zu finanzieren benötigt es per heute rund 23 Millionen Euro.

Es geht also darum die eigenen Ressourcen so zu bewirtschaften, dass sie ein gutes Einkommen erwirtschaften. Umso besser diese Ressourcen bewirtschaftet werden, umso weniger Ressourcen benötigt man für dasselbe Einkommen.

So erwirtschaftet eine Rendite von 5% dasselbe Einkommen von 100 000 Euro, nämlich 5 000 Euro, wie eine Rendite von 2,5% auf 200 000 Euro. Konservativ kann man bei Aktien hierfür die Dividendenrendite heranziehen (diese ist historisch relativ stabil), bei Anleihen die Zinsen und bei Wohnungen die Miete (vgl. auch Kapitel 0). Wiederum generiert ein netto Stundenlohn von 30 Euro für 20 Stunden Arbeit pro Woche dasselbe frei verfügbare Einkommen wie ein netto Stundenlohn von 15 Euro für 40 Stunden Arbeit (2 400 Euro pro Monat).

Dabei sollte man natürlich das Risiko nicht außer Acht lassen. Wenn man eine Investition mit der Phantasie tätigt, dass man 10% Rendite erwirtschaftet, das Kapital dann aber wahrscheinlich weg ist, ist es besser eine Investition mit einer erwarteten Rendite von 5% zu tätigen, bei der die Risiken vertretbar sind. Genauso kann es sinnvoll sein eine Arbeit mit einem Stundenlohn von 100 Euro abzulehnen, die einem in die Depression oder in den Herzinfarkt treibt.

Ein schöner Nebeneffekt von einer Einkommensperspektive ist auch, dass man unabhängiger von der „Bewertungssicht“ wird. Hat man eine Wohnung für 500 Euro pro Monat vermietet (nach Kosten, Reservebildung für Sanierung und Steuern) und die Wohnungspreise sinken, dann muss nicht notwendigerweise das Einkommen aus der Wohnung sinken. Man ist – im Sinne der finanziellen Freiheit – aus Einkommenssicht noch immer so gut aufgestellt, wie zu der Zeit, als die Wohnungspreise höher waren.

Hat man sein Vermögen also so investiert, dass man ein von den Bewertungen weitgehend unabhängiges Einkommen erzielt, so ist man gegenüber Kapitalmarktschwankungen unabhängiger. Und gerade diese erzeugen bei den meisten hohen Stress und schlaflose Nächte. Das auch deshalb, da bei sinkenden Vermögenspreisen oftmals die Investmentopportunitäten attraktiver werden (die Mietrentabilität steigt, die Dividendenrendite steigt, die Zinsen auf Anleihen steigen). Somit kann auch das Thema der „Wiederveranlagung“1 weniger kritisch erscheinen, als das bei der Einkommenssicht auf den ersten Blick ist.

Es lohnt sich also, wenn man beide Sichtweisen im Hinterkopf behält und sich nicht allein dann reich fühlt, wenn die Vermögensseite nach oben geht.

Man muss tätig werden, wenn Kapital zurückgezahlt wird (zB von einer investierten Anleihe) und dieses neu veranlagen.↩

Teil 1 – Die Hintergründe

Wirtschaftliche Zusammenhänge

Bevor es ans Veranlagen geht, sollte man den Konnex zwischen der Finanz- und Realwirtschaft kennen. Darum geht es in diesem Kapitel: Von der Frage, was Geld überhaupt ist, bis zu den wirtschaftlichen Zusammenhängen. Wenn das klar ist direkt weiter zu Kapitel 4.2.

Geld

Die Menschheit ist sehr gut darin Probleme zu lösen, die vorher noch nicht da waren. So auch, als man begann die Lebensweise des Jägers und Sammlers an den Nagel zu hängen und stattdessen ein Stück Land dauerhaft zu bewirtschaften. Damit ergaben sich einerseits Überschüsse in der Produktion und andererseits Spezialisierungen. Einige waren besser darin Hühner zu züchten, andere besser darin Werkzeug herzustellen. Damit ist es nur mehr ein kleiner Schritt bis zum Handel und damit dem Tausch Huhn gegen Werkzeug. Das bringt allerdings zwei neue Probleme mit sich. Wenn man gerade keine Hühner braucht, ist das mit dem Handel etwas kompliziert. Zudem ist die Teilbarkeit so eine Sache, wenn das Werkzeug nur ein halbes Huhn wert ist. Das Huhn ist mit diesem Geschäft wohl nicht sonderlich glücklich.

Vermutlich kam deshalb irgendwann ein vegetarischer Hühner-Aktivist auf die Idee ein weiteres Tauschmittel zwischen die Hühner und das Werkzeug zu packen. Das Praktische daran: Man konnte das Tauschmittel aufbewahren und auch später etwas kaufen, was man brauchte. Das Geld war geboren und zwar in Form von Steinen, Edelmetall, Muscheln und ähnlichem, eigentlich unnützen Krimskrams.

Vor rund 2600 Jahren begann man im kleinasiatischen Königreich Lydien damit genormte Edelmetallklümpchen herzustellen. Das waren die ersten Münzen. Eine Norm hat den Vorteil, dass man wesentlich schneller feststellen kann, wie viel Tauschmitteln zum Tausch zur Verfügung stehen. 750 Jahre später kam es zur nächsten Innovation mit der Herstellung von Papiergeld in China. Auch die Einführung von Buchgeld war ein großer Wurf. Das Buchgeld sieht man am Kontoauszug, das Bargeld kann man in der Hand halten. Praktisch war schließlich die Entwicklung des Bankomaten.

Geld hat also als Tauschmittel einen praktischen Nutzen: Es ist Zahlungsmittel, mit Geld lässt sich rechnen und den Wert eines Gutes ermitteln. Nützlich ist zudem die Wertaufbewahrungsfunktion von Geld. Wenn man das halbe Huhn ein Jahr lang aufbewahrt, wird der Wert des halben Huhnes vermutlich nicht mehr allzu groß sein. Bei Geld ist das anders, wäre da nicht die Inflation.

Inflation, Kaufkraft und Zinsen

Verliert Geld mit der Zeit einen Teil des eigenen Wertes spricht man von Inflation. Beträgt die Inflation beispielsweise in einem Jahr 2% und hat man 100 Euro, so bedeutet das, dass man in einem Jahr 102 Euro benötigt, um dieselben Güter kaufen zu können, wie noch vor einem Jahr. Damit ist die Kaufkraft des Geldes gesunken. Für dieselbe Menge an Geld kann man sich also weniger Güter leisten. Nun gibt es eine Vielzahl von Gütern, die man kaufen könnte. Nicht alle Güter werden sich allerdings proportional im gleichen Verhältnis verteuern. So könnte sich Werkzeug um 4% verteuern, während Hühner nur um 2% teurer werden.

Da die Inflation einen zentralen Punkt in unserem Wirtschaftssystem einnimmt, haben sich einige Statistiker eine Maßzahl überlegt, um den Entscheidungsträgern einen schnellen Überblick über die Verteuerung aller Güter zu geben: Man nehme den Warenkorb eines durchschnittlichen Mitbürgers, rechne den Preis für diesen Warenkorb zu Beginn des Jahres und zum Ende des Jahres, setze die Zahlen ins Verhältnis und schon ist die jährliche Inflation berechnet.

Das klingt einfach, ist es aber nicht. Bei genauerer Betrachtung ergibt sich eine Vielzahl an Fragen. Was steckt man alles in den Warenkorb? Wie oft ändert man den Warenkorb? Wie misst man die Verteuerung von Gütern wie Mobiltelefonen und Programmen, die in der Zwischenzeit leistungsfähiger geworden sind? Mit diesen Fragestellungen kann man Statistiker und Ökonomen eine lange Zeit beschäftigen. Für uns relevant ist allerdings, dass der Warenkorb für einen durchschnittlichen Bürger für unsere Ausgaben nur eine Orientierung ist. Niemand ist genau Durchschnitt.

Am Durchschnitt orientiert sich allerdings die Notenbank beim Festsetzen der Leitzinssätze, zu denen sich Geschäftsbanken Geld ausleihen oder bei der Zentralbank anlegen können. Diese Leitzinssätze haben wiederum Auswirkungen auf uns alle. Zudem fließt die Inflationsrate auch in Investitionsüberlegungen ein. Dabei handelt es sich um die erwartete Inflation über den Zeitraum der Investition. Somit beeinflusst uns also die (durchschnittliche) Inflationsrate auch direkt.

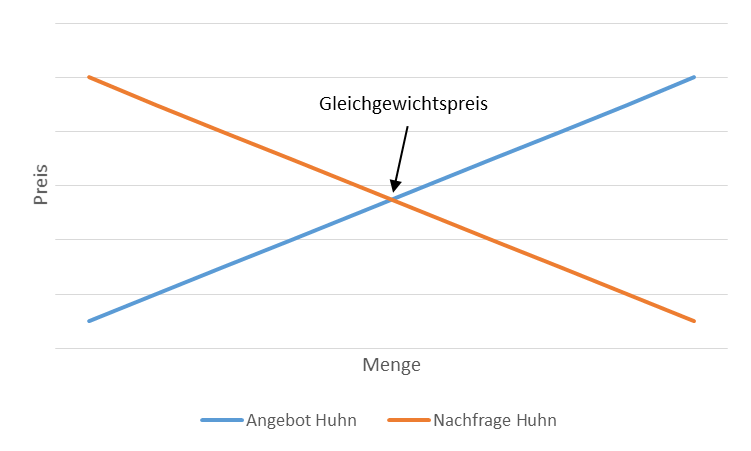

Das beantwortet allerdings noch nicht, warum es überhaupt zu Inflation kommt. Dazu gibt es tatsächlich viele Theorien und Sichtweisen. Letztlich ist Geld als Tauschmittel auch ein Gut am Markt an sich. Jedes Gut unterliegt am Markt Angebot und Nachfrage und im Gleichgewicht zwischen diesen beiden Faktoren findet sich der Preis wieder. Das gilt für Hühner genauso wie für Werkzeug oder Geld, wie auch in Abb. 4.1 dargestellt.

Abb. 4.1 – Angebot, Nachfrage und Preis

Der Preis eines Gutes bestimmt sich (im einfachsten Fall) also dort, wo Angebot und Nachfrage sich schneiden. Steigt nun die Nachfrage nach Hühnern und wird nicht gleichzeitig mehr produziert ergibt sich ein Druck auf den Hühnerpreis.

Gleiches gilt für Geld. Steigt das Angebot an Geld, ohne dass die Nachfrage zulegt, dann ist zu viel Geld am Markt vorhanden. Dieses Geld muss irgendwohin. Werden Güter gekauft, erhöht das den Druck auf die Preise und somit kommt es (im einfachsten Fall) zur Inflation.

Eng mit der Nachfrage und Angebot von Geld verknüpft ist der Preis des Geldes. Das sind die Zinsen. Zinsen werden verlangt, wenn sich jemand Geld ausborgen möchte. Derjenige, der Geld hat borgt für einen gewissen Zeitraum jemand anderen sein Geld. Dafür zahlt der Schuldner Zinsen. Umso höher die Nachfrage nach Geld und umso knapper das Angebot, umso höher steigen die Zinsen.

Woher kommt das Geld?

Kern unseres Wirtschaftssystems ist Vertrauen. Das Geld, das man in seiner Geldbörse hat, ist nicht mit der gleichen Menge an Gold oder ähnlichem gedeckt. Solche Systeme hat es zwar schon einige Male in der Geschichte gegeben. Für einen längeren Zeitraum war ein sogenannter Goldstandard allerdings nie stabil. Deshalb ist man dazu übergegangen ein System zu errichten, das dieses Vertrauen gewährleisten und gleichzeitig die Dynamik der Wirtschaft fördern soll.

Das Vertrauen in einen Geldschein ist dann erreicht, wenn eine genügend große Anzahl der Marktteilnehmer davon überzeugt ist, dass der Geldschein auch das wert ist, was das Stück Papier behauptet wert zu sein. Zudem sollen die Marktteilnehmer sich sicher fühlen, dass der Wert des Geldscheins stabil bleibt. Stabile Preise sind Voraussetzung für wirtschaftlich planbare Entwicklungen und die Wirtschaft liebt Planbarkeit. Investitionsprojekte sind wesentlich leichter zu berechnen, wenn mehr Klarheit über die Zukunft herrscht.

Als Hüterin dieses Vertrauens haben sich Zentralbanken etabliert. Diese staatlichen aber politisch unabhängigen Institutionen sollen das Management in einer Volkswirtschaft rund um Geld durchführen. Das vorrangige Ziel der Europäischen Zentralbank ist Preisstabilität. Das bedeutet, dass die Inflation gering bleiben soll. Bei der amerikanischen Zentralbank (Federal Reserve) wird als weiteres Ziel noch Vollbeschäftigung ausdrücklich kommuniziert. Welche Zielsetzung eine Institution folgen muss, legen im Regelfall die Parlamente fest. Diese Ziele sind in den Rechtssystemen so definiert, dass diese politisch nur schwer geändert werden können. Das soll das Vertrauen in das System der Zentralbank fördern.

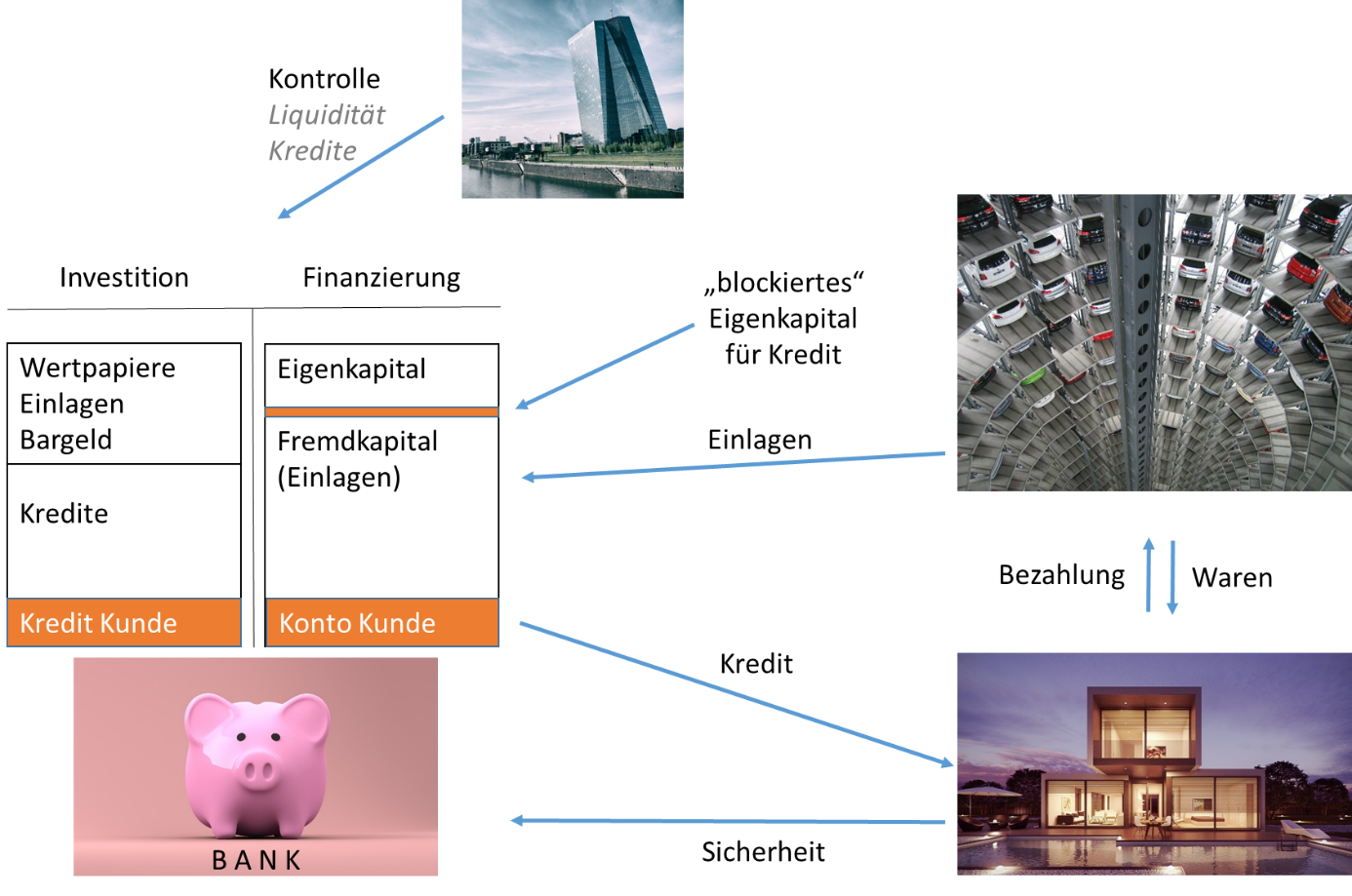

Eng verwoben mit einer Zentralbank sind die Geschäftsbanken. Deren Kreditzinsen orientieren sich an den Zinsen, zu denen sich die Geschäftsbanken bei der Zentralbank Geld ausborgen können. Die Kreditvergabe an Unternehmen und Konsumenten erfolgt direkt durch die Geschäftsbanken. Diese schaffen Buchgeld, wie in Abb. 4.2 dargestellt.

Abb. 4.2 – Geldschöpfung – Bilanzverlängerung

Betrachten wir folgendes Beispiel: Ein Kunde der Bank wohnt in Abb. 4.2 im schicken Einfamilienhaus und möchte mit einem Kredit ein Auto aus dem großen Autostapel darüber kaufen. Um einen Kredit zu vergeben, kann die Bank Einlagen von Sparer verwenden, also das Geld, das Sparer auf ihrem Sparbuch bei der Bank angelegt haben. Die Bank könnte auch von der Zentralbank einen Kredit (gegen Sicherheiten) bekommen. Das ist allerdings nicht notwendig. So könnte die Bank einfach den Kreditbetrag (Investition) auf ein neu geschaffenes Girokonto (Verbindlichkeit) für den Kreditnehmer (bei der Bank) buchen. Damit wurde die Bilanz verlängert. Das erfolgt in Abb. 4.2 durch die gleichzeitige Buchung auf der Investitionsseite der Bank als Kredit für einen Kunden (in diesem Fall ein Autokredit, „Kredit Kunde“ in Orange auf der Investitionsseite). Dieser Kredit wird dem Kunden am Konto auf der Finanzierungsseite der Bank gutgeschrieben („Konto Kunde“ in Orange auf der Finanzierungsseite, da es sich um eine Einlage handelt).

Die Investitionsseite (buchhalterisch Haben) und Finanzierungsseite (buchhalterisch Soll) bei der Bank sind damit wieder exakt gleich groß („Bilanzidentität“). Dennoch wurde ein Kredit geschaffen, mit dem der Kreditnehmer ein Auto kaufen kann. Das nennt sich Bilanzverlängerung. Allerdings muss die Bank für den Kredit einen Teil des Eigenkapitals reservieren (ebenfalls in Orange, das „blockierte Eigenkapital für Kredite“). Die Summe ist abhängig von den gegeben Sicherheiten des Kreditnehmers und der Bonität desselben. Umso mehr Sicherheiten der Kreditnehmer zur Verfügung stellt und umso besser die Bonität des Schuldners, umso weniger Eigenkapital muss die Bank hinterlegen. Denn in diesem Fall ist es sehr unwahrscheinlich, dass die Bank das Geld nicht mehr zurückbekommt.

Die Nachfrage nach Krediten ist wiederum abhängig vom Wirtschaftszyklus und den verlangten Zinsen. Die Zinsen werden indirekt von der Zentralbank beeinflusst, da sich die Banken bei der Zentralbank Geld leihen können. Für gewöhnlich leihen sich Banken bei Bedarf allerdings bei anderen Geschäftsbanken Geld. Der „Deckel“ für die dort verlangten Zinsen ist aber der Zins der Zentralbank. Ansonsten würde sich die Bank bei der Zentralbank das Geld holen.

Das Geld auf dem Girokonto steht dem Kreditnehmer und damit der Wirtschaft zur Verfügung. Der Kreditnehmer kauft sich in unserem Beispiel wie geplant ein Auto und hebt dafür das Geld in Bar ab. Damit verringert sich in Abb. 4.2 auf der Investitionsseite der Bank die Bargeldeinlagen im selben Ausmaß, wie sich auch das Konto des Kunden auf der Finanzierungsseite der Bankbilanz verringert hat. Der Kredit und das reservierte Eigenkapital für diesen Kredit sind nach wie vor in der Bilanz der Bank (das buchhalterische Soll und Haben sind ausgeglichen). Der Autohändler könnte das Geld, das er vom Käufer des Autos bekommt, wieder bei derselben oder einer anderen Bank auf sein Konto einzahlen. Die Bank kann hiervon wieder Kredite begeben, für die sie wiederum einen Teil als Eigenkapital hinterlegen muss.

Die Hinterlegung eines Kredites mit Eigenkapital beschränkt das Geschäft der Bank. Zudem muss das Eigenkapital von einer guten Qualität sein, d.h. in Vermögenswerte veranlagt sein, die im Fall einer Krise auch das Wert sind, was sie in guten Zeiten wert waren. So soll sichergestellt werden, dass es zu keiner exzessiven oder ungesunden Kreditvergabe kommt.

Wie viel eine Bank zu hinterlegen hat, legt der Gesetzgeber rechtlich verbindlich fest. Im Verhältnis zu ihren (gesamten) risikogewichteten Krediten (d.h. unter Berücksichtigung der Bonität und Sicherheiten) haben Banken mindestens 8% an Eigenkapital zu halten. Die Bankenaufsicht kontrolliert die Einhaltung und legt, im gesetzlichen Rahmen, zusätzliche Eigenkapitalerfordernisse fest, sollten die Risiken einer Bank zu groß werden. Diese zusätzlichen Eigenkapitalerfordernisse machen (zusätzlich zu den 8%) nochmal zwischen 2,5% und 8,5% aus (in bestimmten Situationen auch mehr). Die Logik ist, dass Banken, die sehr riskante Kredite vergeben, mehr Eigenkapital vorrätig halten müssen als Banken, die sehr risikoarme Kredite vergeben. Zudem sind Banken im Verhältnis von ihrem Eigenkapital zu ihren ausstehenden Krediten (Risiken) beschränkt (Hebel bzw. Leverage). Weiters müssen Banken auch genügend Barmittel (oder ähnlich kurzfristige liquide Anlagen) halten, um für den Fall gerüstet zu sein, wenn ungewöhnlich viele Einlagen abgezogen werden (Liquiditätsbeschränkungen).

Durch diese Maßnahmen (Hinterlegung an Eigenkapital, Leverage und Liquidität) sollen in Summe die Risiken, die im Bankensystem aufgebaut werden, unter Kontrolle bleiben. Die Kontrolle übernimmt die Bankenaufsicht. Im Fall der europäischen Großbanken ist die Bankenaufsicht bei der Europäischen Zentralbank angesiedelt, bei den Kleinbanken sind die nationalen Aufsichtsbehörden zuständig. Beide unterliegen jedoch denselben europäischen Reglungen.

Die Bankenregulierung wurde dafür im Nachgang der Finanzkrise 2008 substantiell verschärft und die Bankenaufsicht strukturell gestärkt. Der potentielle Nachteil ist, dass Kredite für einige Kreditnehmer schwerer zu bekommen sind und durch höhere Kosten (verursacht durch die Regulierung und höhere Kapitalhinterlegung) Kredite teurer werden. Das niedrige Zinsniveau rund um das Jahr 2020 erklärte sich dabei durch die niedrigen Zentralbankzinsen und dem hohen Wettbewerb zwischen den Banken. Doch warum sind die Zentralbankzinsen überhaupt auf einem bestimmten Niveau?

Der Zusammenhang zwischen Zinsen, Inflation und Wirtschaft

Zinsen sind ein wichtiger Kanal um die Wirtschaft zu fördern oder zu bremsen. Steht Geld günstiger zur Verfügung können Projekte von Unternehmen leichter finanziert werden. Konsumenten können sich Kredite aufnehmen und damit Häuser bauen und Autos kaufen.

Beim Wachstum der Wirtschaft gibt es ein natürliches Auf und Ab. Wie auch ein Fahrrad eine gewisse Trägheit besitzt, wenn es in Fahrt ist, ist auch die Wirtschaft träge. Kommt der Wind von hinten benötigt es kaum Energie, um das Fahrrad in Schwung zu halten. Wiederum wird das Fahrradfahren bei Gegenwind anstrengend.

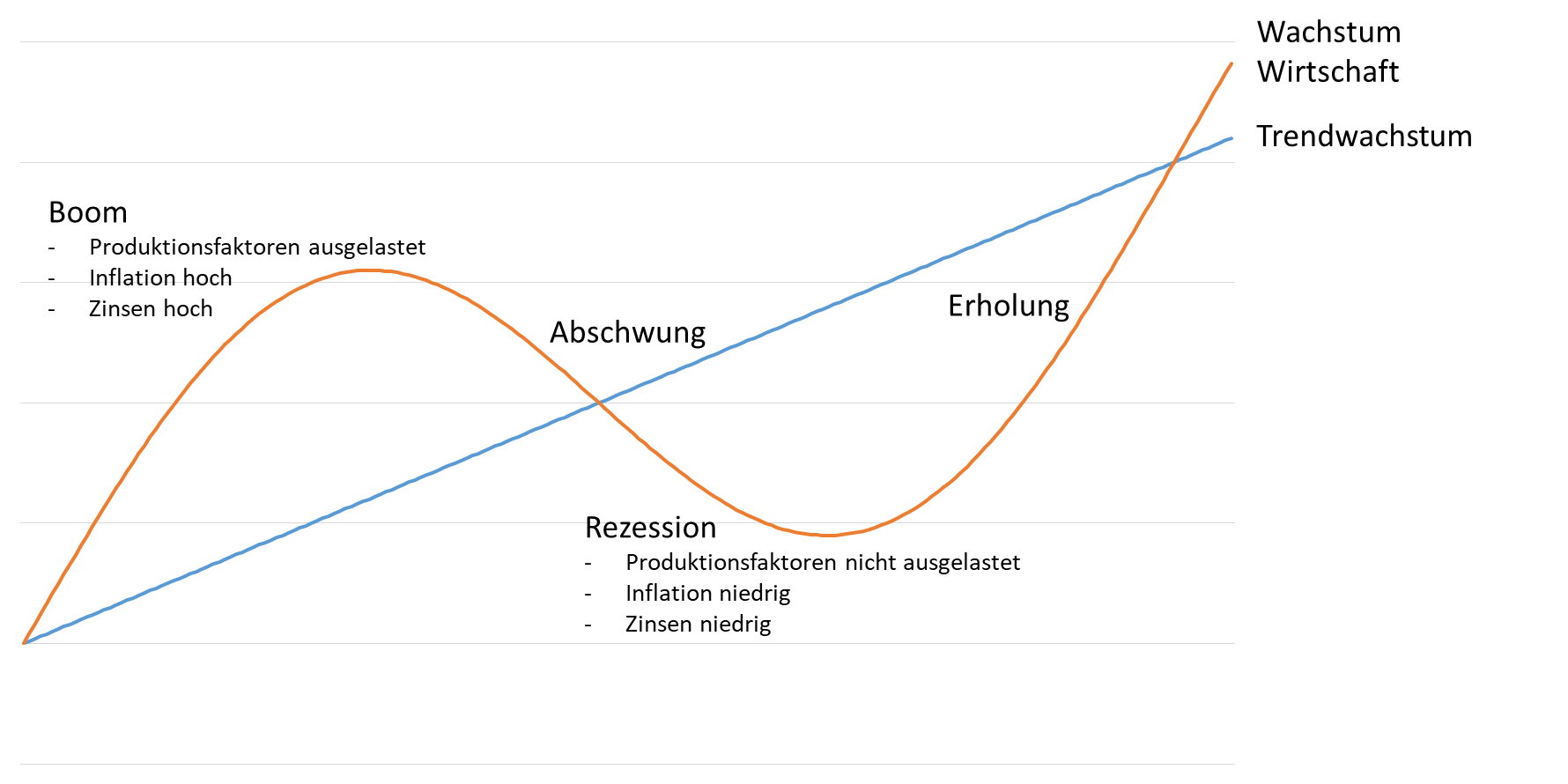

Ähnliches gilt für die Wirtschaft. Dabei sind die Zinsen wie der Wind beim Fahrradfahren. Sind die Zinsen niedrig, schiebt das die Wirtschaft tendenziell an. Sind die Zinsen hoch, wird tendenziell Dynamik aus der Wirtschaft genommen. Dieser Zusammenhang ist stilisiert und hängt von vielen Faktoren ab. Das idealisierte Bild eines Konjunkturzyklus ist in Abb. 4.3 dargestellt. Dabei gibt es immer ein gewisses Auf und Ab rund um den langfristigen Trend. Rund um die Boomphasen wird es zudem eng mit den Produktionskapazitäten. Alle Maschinen sind voll ausgelastet, es gibt kaum Arbeitslosigkeit. Das drückt auf die Preise und damit die Inflation. Wiederum ist die Inflation in Zeiten einer Rezession niedrig, da genügend Produktionskapazitäten vorhanden sind und es ein großes Angebot an Arbeitskräften gibt. Genau aus diesen beiden Dingen, Kapital (Produktionsgüter wie Maschinen) und Arbeitskraft, entstehen Güter, die verkauft werden können. Ist beides zur Genüge vorhanden, ist der Druck auf die Inflation gering.

Nun ist der Zusammenhang zwischen den Zinsen, der Inflation und dem Wirtschaftswachstum in der Wirklichkeit subtiler (Abb. 4.4) als stilisiert in Abb. 4.3 dargestellt. Im Regelfall braucht es einige Monate, bis eine Zinsanpassung der Zentralbank über die Banken die Wirtschaft erreicht. Das macht die Regelung nicht einfacher. Zudem kann eine Zentralbank direkt nur die kurzfristigen Zinsen beeinflussen. Zu diesen kurzfristigen Zinsen können sich Banken bei der Zentralbank Geld leihen oder überschüssiges Kapital bei der Zentralbank anlegen.

Abb. 4.3 – Stilisierter Konjunkturzyklus und Inflationsdruck

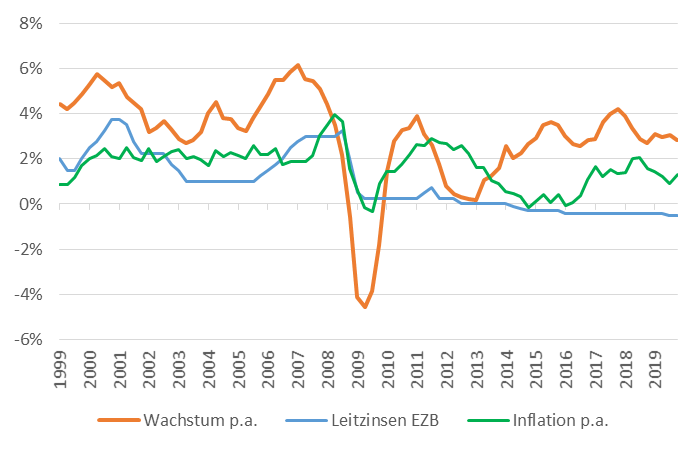

Abb. 4.4 –Wachstum Eurozone (p.a.), Leitzinsen der EZB und Inflation Eurozone (p.a.), Quelle: EZB

Die Beeinflussung der langfristigen Zinsen ist wesentlich schwieriger, da das nur indirekt möglich ist. Auch hier haben sich die Zentralbanken im Nachgang der Finanzkrise 2008 als kreativ erwiesen und im großen Stil langlaufende Staatsanleihen und schließlich auch Unternehmensanleihen gekauft1. Da die Zinsen auf diese Anleihen als Vergleichsmaßstab für andere Zinssätze verwendet werden, entsteht somit auch Druck, dass die langfristigen Zinsen sinken.

Der Rest ist Erwartungsmanagement. Schöpfen die Wirtschaftsteilnehmer (Unternehmer und Konsumenten) mit niedrigeren Zinsen neue Lust zum verstärkten Investieren und Konsumieren, und wird dadurch die Inflationserwartung befeuert, geht es wieder in Richtung Expansion. Unternehmen investieren dann in Projekte, wenn sie der Meinung sind, dass es sich finanziell lohnt. Genauso geben Konsumenten mehr Geld für Konsum aus, wenn sie positiv auf die Zukunft und ihre Einkommensentwicklung eingestellt sind.

Das Schreckgespenst heißt Depression und Deflation. Während einer Depression schrumpft die Wirtschaft und in einer deflationären Phase gehen die Preise zurück. Das kann eine sehr ungünstige psychologische Spirale auslösen. Die Konsumenten halten sich mit dem Kauf zurück, da es ja noch günstiger werden könnte. Das bringt allerdings Unternehmen dazu, Produkte günstiger anzubieten, da die Nachfrage zurückgeht. Ein Teufelskreis. Aus diesem Grund sind die Zentralbanken bemüht die Inflation nicht zu niedrig fallen zu lassen. Als stabil hat sich eine Inflationszahl knapp unter 2% etabliert. Einerseits haben Unternehmen und Konsumenten dann einen Anreiz Geld auszugeben oder dieses zu investieren (denn es verliert mit der Zeit an Wert). Andererseits ist die Inflation auch nicht zu hoch, um als bedrohlich und geldvernichtend wahrgenommen zu werden. Die Werkzeuge, mit der eine Zentralbank diese beeinflussen kann, sind die Geldmenge und die Zinsen. Hilft auch das nicht kann der Staat mit Investitionen und steuerliche Anreize einspringen.

Dass sich die Dynamik auch schnell ändern kann hat das Jahr 2022 gezeigt. So haben die geschnürten monetären und fiskalen Finanzpakete während der Covid- und Ukrainekrise eine unerwartet hohe Inflationsdynamik ausgelöst, die die Zentralbanken wiederum mit Zinserhöhungen und Quantitative Tightening2 bekämpfen.

Der Zusammenhang zwischen der Finanz- und Realwirtschaft

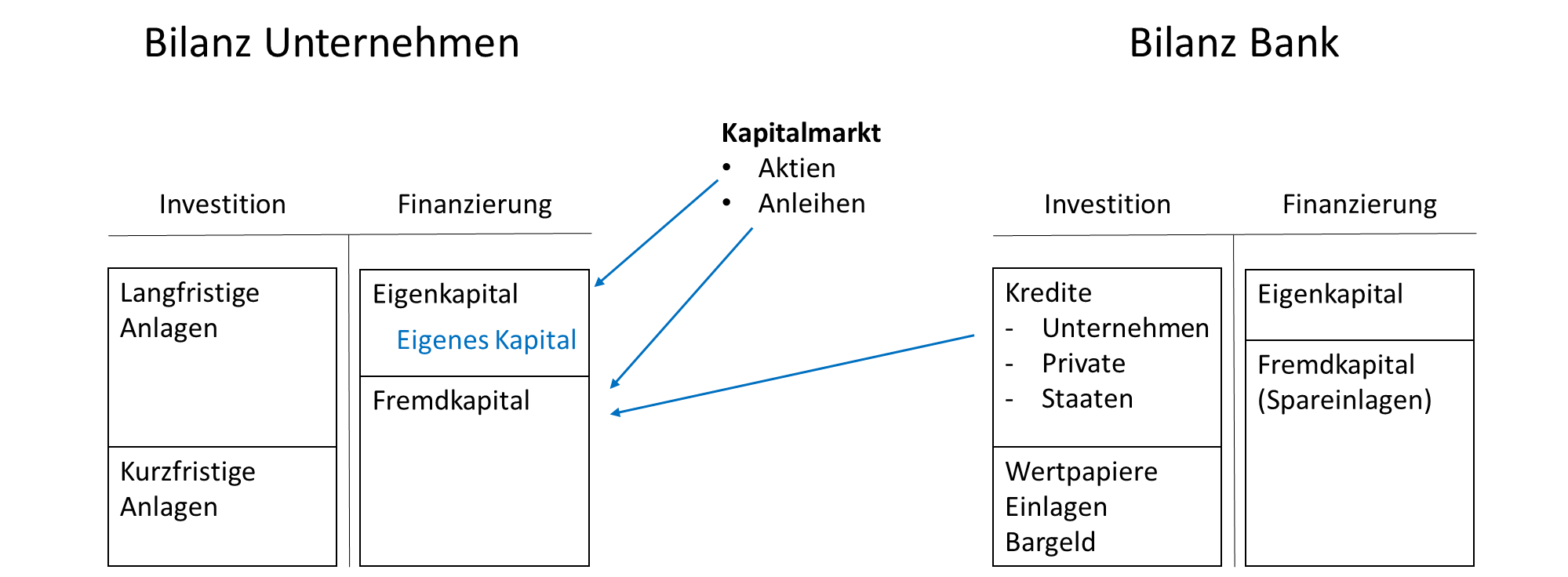

Bleibt noch zu klären, wie der Zusammenhang zwischen der Finanz- und Realwirtschaft aussieht. Die Finanzwirtschaft verteilt das Kapital, also Geld. Die Realwirtschaft produziert mit diesem Geld und dem Faktor Arbeitskraft Güter. Abb. 4.5 gibt dazu einen Überblick.

Sieht man sich die Bilanz eines Unternehmens an, so steht auf der Investitionsseite, worin das Unternehmen investiert hat. Darunter fallen langfristige Anlagen wie Produktionsmaschinen und kurzfristige Investitionen wie der Lagerbestand. Auf der Finanzierungsseite der Bilanz sieht man, wie sich ein Unternehmen finanziert. Die Finanzierung erfolgt durch Eigenkapital oder Fremdkapital. Eigenkapital ist Geld, das vom Eigentümer des Unternehmens direkt eingezahlt wird. Bei Kapitalunternehmen ist der Anteil eines Eigentümers (Investor) durch Aktien verbrieft, d.h. das Eigentumsrecht ist an ein Papier gebunden. Bei großen Unternehmungen hat ein einzelner Investor nicht die volle Summe für das notwendige Eigenkapital oder möchte das volle Risiko alleine tragen. Die Lösung ist, dass eine Vielzahl an Investoren das Eigenkapital stellt. Das unternehmerische Risiko wird dadurch geteilt. Das Geld stammt dabei vom Kapitalmarkt, denn dort finden sich genügend Investoren, die Geld zur Verfügung stellen können. Die Investoren bekommen für ihr Geld einen Anteil am Unternehmen. Dieser Anteil wird (rechtlich) durch Aktien verbrieft.

Das Fremdkapital kann auch vom Kapitalmarkt stammen oder aber von Banken. Stammt das Fremdkapital vom Kapitalmarkt, so haben viele Investoren dem Unternehmen einen Kredit gegeben. Wird dieser Kredit als Wertpapier begeben, bezeichnet man dieses als eine Anleihe. Das Unternehmen verpflichtet sich gegen Zahlung von Zinsen das Kapital am Ende der Laufzeit der Anleihe wieder vollständig an die Investoren zurückzuzahlen. Das Wertpapier kann vor Ablauf der Laufzeit aber auch an andere Investoren veräußert werden.

Stammt das Fremdkapital von Banken, so handelt es sich um den klassischen Bankkredit. Der Bankkredit steht wiederum auf der Investitionsseite einer Bank. Eine Bank begibt Kredite an Unternehmen, Private aber auch Staaten und öffentliche Einrichtungen. Aus dieser Investition erhält die Bank Zinsen. Auf der Finanzierungsseite der Bank steht wiederum, wer das Kapital für die Kredite, die die Bank begibt, bereitstellt. Das sind die Einlagen von Privaten (Sparer) und Unternehmen. Dabei handelt es sich um Fremdkapital für die Bank, wofür diese Zinsen zahlt. Zudem hat auch eine Bank Eigenkapital um Risiken wie Kreditausfälle aufzufangen.

Abb. 4.5 – Der Zusammenhang zwischen der Finanzwirtschaft und Realwirtschaft

Ob sich nun ein Unternehmen am Kapitalmarkt oder bei der Bank finanziert, oder aber verhältnismäßig mehr über Eigenkapital als Fremdkapital, ist eine Frage, die jedes Unternehmen für sich beantworten muss. Dennoch ergibt sich immer eine Verstrickung zwischen der Realwirtschaft und der Finanzwirtschaft. Die eine Seite produziert Güter und Dienstleistungen, indem sie Kapital (Geld) und Arbeitskraft effizient kombiniert, die andere Seite stellt das Kapital zur Verfügung.

Risiko und Rendite

Der Zusammenhang

Eine unternehmerische Tätigkeit ist mit einem gewissen Risiko des Scheiterns verbunden. Eine Garantie, dass die Idee aufgeht gibt es nicht. Bei Betrachtung von Abb. 4.5 (Seite 15) wird klar, dass eine Anlage in den Kapitalmarkt, also Aktien oder Anleihen, mit Risiken verbunden ist. Ziel ist, mit der unternehmerischen Idee (reichlich) Geld zu verdienen.

Lediglich Spareinlagen sind risikolos. In der Europäischen Union garantiert ein von den Banken finanzierter Einlagensicherungsfonds und eine gesetzliche Garantie Einlagen bis zu 100 000 Euro. Bis zu dieser Summe liegt das Kapital also tatsächlich risikolos bei der Bank. Allerdings gilt das auch nur solange, wie auch der Einlagensicherungsfonds ausreichend gefüllt ist und der Staat seinen Verpflichtungen nachkommt. Auch hier ist Vertrauen das wertvollste Gut. Eine Garantie, dass es auf diese risikolosen Einlagen bei der Bank Zinsen gibt, gibt es allerdings nicht. Auch gibt es keine Garantie, dass die Inflation mit den Zinsen abgedeckt wird. Es gibt also auch keinen Anspruch auf Rendite, schon gar nicht, ohne das Eingehen von Risiken.

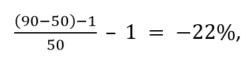

Die Rendite ist dabei der Gewinn im Verhältnis zum eingesetzten Kapital. Investiert man in ein Geschäft 100 Euro und hat man nach einem Jahr 110 Euro, dann beträgt die Rendite

Sind nach einem Jahr nur mehr 90 Euro über, dann Beträgt die Rendite für das Jahr

ist also negativ. Die Rendite bemisst sich auf das eingesetzte eigene Kapital (Eigenkapital). Nimmt man einen Kredit auf (Fremdkapital) kann die Rendite auf das eigene Kapital wesentlich höher ausfallen. Fremdkapital wirkt damit wie ein Hebel auf die Rendite. Was allerdings schneller steigen kann, kann auch schneller fallen. Bei Einsatz von Fremdkapital sollte man also (noch mehr) wissen, was man tut. Verfügt man beispielsweise über 50 Euro und borgt sich 50 Euro zu einem Zinssatz von 2% aus, investiert diese 100 Euro und erhält nach einem Jahr aber nur 90 Euro zurück, so beträgt die Rendite auf das Eigenkapital

denn das Fremdkapital (50 Euro) plus Zinsen (1 Euro) müssen auf jeden Fall zurückgezahlt werden.

Das Risiko ist etwas schwieriger zu beschreiben. Hier gibt es viele Maßzahlen, die alle ihre Stärken und Schwächen haben. Viele sind der Statistik entlehnt und um das Risiko zu verstehen, lohnt es sich kurz in die Statistikwelt einzutauchen3. Risiko bedeutet, dass man den zukünftigen Ausgang der Unternehmung nicht schon heute kennt. Vielleicht steigt man mit einer Rendite in der Höhe von +10% aus, vielleicht mit +20%, vielleicht aber auch mit -30%.

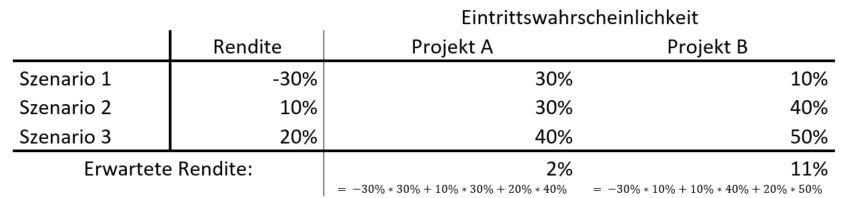

Kann man diesen Renditen Wahrscheinlichkeiten zuordnen, kann man auch Aussagen über die Risiken treffen. In Beispiel 1 werden die meisten Menschen das Projekt A als riskanter einstufen als das Projekt B. Im Projekt A ist die erwartete Rendite auch deutlich niedriger als das für das Projekt B der Fall ist.

Beispiel 1 – Erwartungswert

Schwierig wird es, wenn den Renditen keine Wahrscheinlichkeiten zugeordnet werden können. Nun weiß niemand, was die Zukunft bringen wird. Als Indikator dafür wird gerne die Vergangenheit herangezogen. So wie in vielen anderen Lebensbereichen werden auch im Finanzbereich Erfahrungswerte herangezogen. Eine Garantie, dass sich die Zukunft aber so verhält wie die Vergangenheit, gibt es nicht.

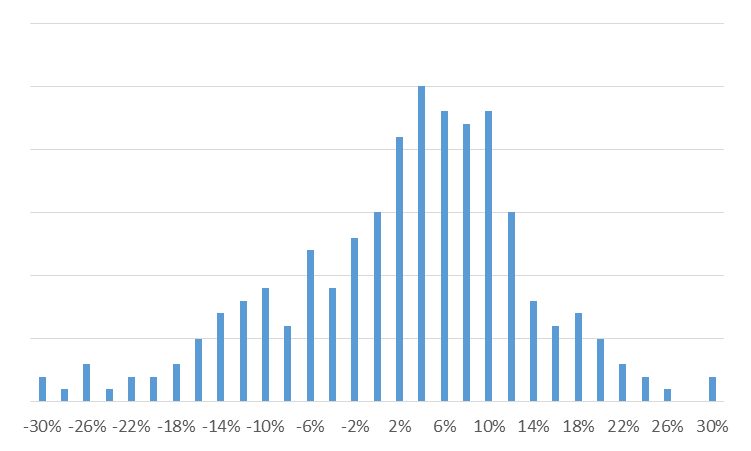

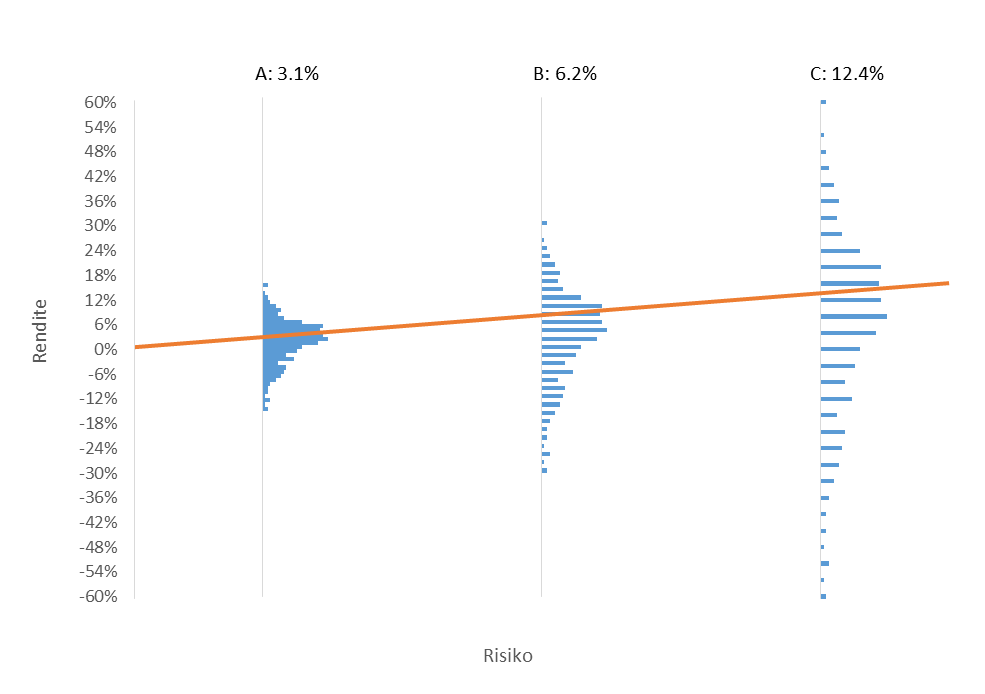

Abb. 4.6 – Wahrscheinlichkeiten von Renditen

Abb. 4.6 zeigt für ein Investment in eine Unternehmung anhand von historischen Renditen, wie wahrscheinlich gewisse Renditen eintreten können. Der Erwartungswert liegt hier historisch bei 6,2%. Ob diese Renditeverteilung und dieser Erwartungswert für die Zukunft ebenso gelten, weiß man allerdings nicht, denn die Zukunft kennt niemand. Nimmt man allerdings an, dass sich die Vergangenheit (in Grundzügen) wiederholt, kann man diese historischen Renditen auch für die Verteilung der Renditen der Zukunft heranziehen. Wesentlich ist, dass man die Rendite erst kennt, wenn der Investitionszeitraum verstrichen ist. Das ist dann die realisierte Rendite (zum Beispiel 5%).

Üblicherweise wird man mehr Rendite erwarten, wenn man ein höheres Risiko eingeht. Es wird also eine Risikoprämie über den risikolosen Zins verlangt, die die Investoren für das eingegangene Risiko entschädigen sollen. Somit gilt

Der risikolose Zins ist bekannt. Für kapitalschwache Investoren ist es der Zins am Sparbuch, für kapitalstarke Investoren ist es der Zins von Anleihen von Staaten bester Bonität wie Deutschland (beim Euro) oder den USA (beim US Dollar).

Diese Art der Betrachtung ist deshalb interessant, da sie einen direkter Zusammenhang zwischen der Rendite und der Abgeltung für das Risiko zeigt. Steigt der risikolose Zins, steigt die Rendite. Das heißt allerdings nicht, dass man für das eingegangene Risiko eine höhere Prämie bekommt. Dafür muss die Risikoprämie selbst steigen.

Einen Makel hat die Risikoprämie: Man kann diese nicht direkt beobachten. Man weiß also in der Regel nicht, wie hoch diese ist, und ob diese die eingegangenen Risiken gut abdeckt. In der Regel kann man allerdings sagen, dass die Risikoprämie gerade dann hoch ist, wenn der Markt eine Krise durchläuft, denn dann flüchten sich alle Investoren in sichere Anlagen. Wiederum ist die Risikoprämie sehr niedrig in Zeiten eines Booms, denn dann kaufen alle wie verrückt, vielleicht zu verrückt im Vergleich zum Risiko, das sie eingehen.

Abb. 4.7 – Zusammenhang Rendite und Risiko

Abb. 4.7 zeigt den Zusammenhang zwischen Rendite und Risiko. In diesem Beispiel ist das Investment in A relativ zu einem Investment in B und dieses wieder relativ zu einem Investment in C weniger riskant, da die mögliche Renditespanne geringer und vor allem die der negativen Renditen bei Investment A kleiner ist als bei Investment B und bei Investment C. Die möglichen Realisationen sind mit den blauen Balken dargestellt. Umso höher ein Balken, umso wahrscheinlich ist es, dass sich diese Rendite realisiert. Die Erwartungswerte dieser Investments sind 3,1%, 6,2% und 12,4%. Die dicke orange Linie zieht dabei durch die erwartete Rendite und zeigt somit, dass es in diesem Beispiel einen positiven Zusammenhang zwischen Rendite und Risiko ist. Das gilt auch für (fast) alle Investments. Somit lässt sich die Aussage treffen, dass es ohne das Eingehen von Risiken keine hohe Rendite geben wird.

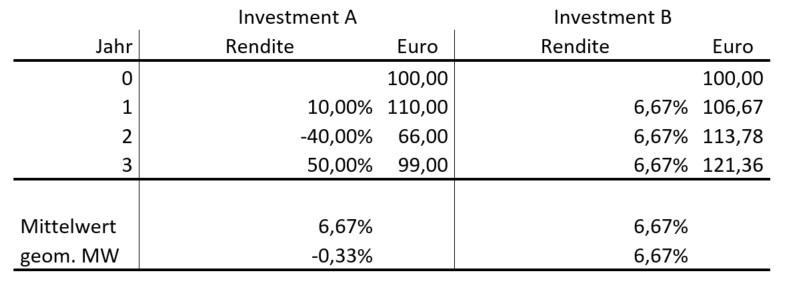

Nun könnte man ein Investment und die Renditen in dieses Investment auch über einen längeren Zeitraum betrachten. In Beispiel 2 analysieren wir die Renditeentwicklung von Investment A und Investment B. Das Anfangsinvestment liegt jeweils bei 100 Euro. Auffällig ist, dass die Renditen von Investment A wesentlich höher ausschlagen als die des Investments B. Berechnen wir nun den Mittelwert (arithmetisch) der Renditen, dann fällt auf, dass dieser für Investment A und B gleich hoch ist. Dennoch ist das Endergebnis unterschiedlich. Im Fall von Investment A haben wir sogar Geld verloren, obwohl der Mittelwert (arithmetisch) positiv ist.

Beispiel 2 – Renditen und Endergebnis

Für das Endergebnis macht es also einen großen Unterschied, welchen Pfad die Renditen nehmen. Geht es sehr stetig nach oben, oder aber handelt es sich um ein wirres Auf und Ab? Mathematisch haben wir in Beispiel 2 das arithmetische Mittel4 bei Investment A folgendermaßen berechnet:

Ein ehrlicheres Bild bietet der geometrische Mittelwert (geom. MW). Dieser verteilt die Rendite über die Gesamtlaufzeit so, als ob das Startkapital jedes Jahr mit dieser (geometrischen) Rendite verzinst wird. Im Fall von Investment A ergibt sich das geometrische Mittel durch

In Beispiel 2 beträgt die geometrische Rendite damit in Investment A -0,33% und im Fall von Investment B +6,67%. Die geometrische Rendite liegt immer unterhalb der arithmetischen Rendite.

Details

- Seiten

- ISBN (ePUB)

- 9783752120547

- Sprache

- Deutsch

- Erscheinungsdatum

- 2020 (Oktober)

- Schlagworte

- Anlegen Geld Investieren Reich Aktien